报告正文

Q2终端动销恢复,不同价格带分化,加快市场扩张。调研反馈,Q2国窖恢复情况比较理想,特曲也在逐步恢复。从行业来说,高端酒批价逐渐走强,恢复情况好于中端价格带,背后原因或与消费能力分化有关。疫情影响下,部分中小酒企业现金流受限,集中化的趋势也会加速,对抗风险能力较强的头部企业来说,明后年的份额有望进一步提升。从老窖自身扩张步伐来看,近期提出了华中会战等战略决策,希望能够加快扩张,挖掘、培育潜在消费者,兑现市场空间。

高端白酒升级空间大,国窖中期批价有望提升至1200左右。调研反馈,公司评估高端酒升级空间较大,以河南市场为例,虽然整体消费水平不如华东、京津地区,但消费高端酒的能力并不差,高端酒市场容量或被低估。随着茅台批价稳定在2400左右,五粮液(178.830, 7.71, 4.51%)、老窖未来几年有向1200-1300元挺价的空间,为整个渠道产业链利润和公司业绩带来更强的保障。

特曲品牌重塑,价格调整预计将继续持续。特曲底蕴深厚,产品力强,但错失了搭班经济快车,迅速发展的黄金机会。特曲从15年开始进行价格调整,目前已经从几年前的100多元提振至300元左右,未来公司将继续进行价格调整,希望其市场价格与价值相匹配。

预期低位,配置性价比突出。年初以来五粮液涨幅30%,茅台涨幅25%,多数次高端、中档酒则实现10-20%涨幅,而老窖涨幅仅为5%。我们认为今年老窖前期走势较弱,与资金对疫情带来的不确定性、及竞品营销动作积极形成的挤压效应的担忧有关,但当前估值对应21年eps约20X,较为充分反映了市场的悲观预期,老窖2-3年的利润增长中枢维持在15%以上较为确定,赛道成长、roe水平较为优异,安全边际较强。边际报表好转、弱势市场突破、特曲理顺后再发展,也构成向上的催化剂,当前配置价值突出。

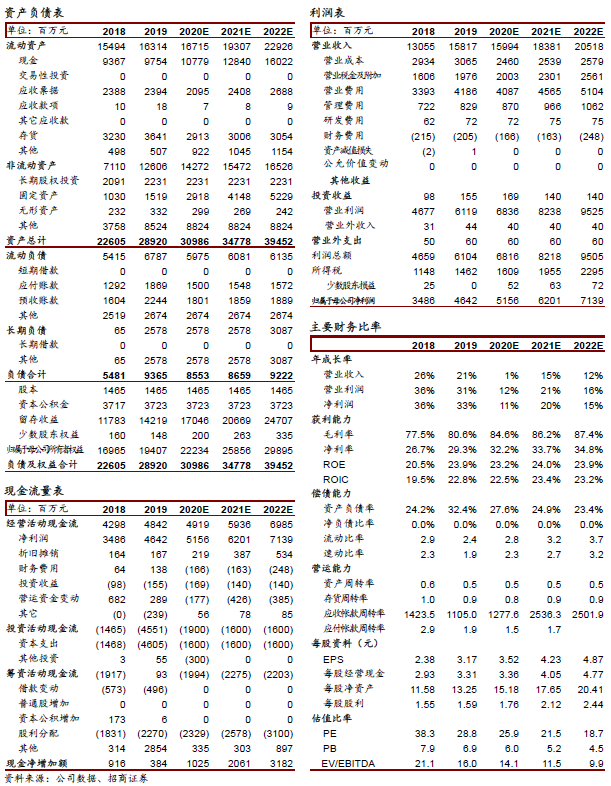

投资建议:高端白酒估值重构加速演绎,老窖修复空间及弹性充足,建议积极关注近期修复机会,目标价110元。高端白酒估值重构加速进程中,当前老窖估值对比茅台和五粮液性价比突出。我们维持20-21年EPS预测3.52和4.23元,分别增长11%、20%,建议积极关注估值向上修复弹性,略上调目标价至110元,对应21年26倍PE,维持“强烈推荐-A”评级。

风险提示:需求下行、高端竞品压制、中低档酒竞争激烈

参考报告

1、《泸州老窖(000568)—配额恢复在即,关注修复机会》2020-05-12

2、《泸州老窖(000568)—不设目标,奋力前行》2020-04-28

3、《泸州老窖(000568)—荣耀复兴进行曲:路径、展望与投资机会》2019-11-21

再次建议阅读本篇泸州老窖深度报告,详细梳理泸州老窖本轮复兴的三大条件和成功要点,展望未来发展路径,并从产业视角提出建议与投资机会!

4、《泸州老窖(000568)—国窖步入百亿,提价护航来年》2019-10-30

5、《泸州老窖(000568)—中报延续高增长,全年目标有保障》2019-08-29

6、《泸州老窖(000568)—靓丽业绩奠基,开启19冲刺年》2019-04-26

7、《泸州老窖(000568):挺价先于放量,品牌拉升为要—2019年春季糖酒会见闻录之五》2019-03-31

8、《泸州老窖(000568)—运筹帷幄,规划清晰》2018-12-21

附:财务预测表

作者风采

杨勇胜:食品饮料首席分析师,武汉大学本科,厦门大学硕士,西方经济学专业,11-13年就职于申万研究所,14年加入招商证券(21.250, -0.70, -3.19%),8年食品饮料研究经验。

于佳琦:南开大学本科,上海交通大学硕士,CPA,16年就职安信证券,17年加入招商证券,3年食品饮料研究经验。

李泽明:四川大学本科,北京大学硕士,17年就职国泰君安(17.380, 0.12, 0.70%)证券,18年加入招商证券,3年消费品研究经验。招商证券食品饮料研究团队传承十五年研究精髓,以产业分析见长,逻辑框架独特、数据翔实,连续14年上榜《新财富》食品饮料行业最佳分析师排名,其中六年第一,2015-2017年连续获新财富最佳分析师第一名,2018年获得水晶球评选第一名,2019年获新财富最佳分析师第三名。